その住宅ローンで大丈夫??「ミライ・エ」(広島)に相談しよう!

今年、ついにマイホーム購入を決意したわが家。住宅ローンを組む段階で、ふと不安になりました。

「私たち、本当にこんな大金払っていけるの…??」。

そんな時、“住宅ローン相談に強いファイナンシャルプランナー(FP)さんがいる”とうわさの「ミライ・エ」を訪問。住宅ローンの種類やメリット・デメリット、そして無理のない返済額のことなどをアドバイスしていただきました!

初めての住宅ローン選び!この返済プランで大丈夫?

4,000万円の住宅ローン!わが家は本当に大丈夫??

「今年こそマイホームを買おう!」。

夫がそう宣言したのはお正月のこと。今は賃貸マンションに住んでいるわが家ですが、昨年2人目の子どもが生まれ、さすがに家が手狭になったからです。

住宅展示場を見て回り、あるハウスメーカーのモデルハウスに一目惚れ♡幸い広島市内で土地も見つかり、間取りも決めて見積もりをもらったのですが…そのお値段、なんと4,000万円!

思わず「高っ!」とつぶやいた私に、営業の方は「大丈夫ですよ。月々の返済額は、現在のお家賃くらいですから!」と力説。その場では納得したものの、ゼロの数が多すぎて現実感がなく、後からだんだん不安になってきました。

住宅ローン選びのプロがいる「ミライ・エ」に相談♪

そんな時、近所で家を建てたばかりのママ友から、「ここで相談してみたら?」と勧められたのが「ミライ・エ」でした。なんでも、住宅購入や住宅ローンの相談に強いFPさんが多数在籍している会社なのだとか。

「私も住宅ローンが不安だった時、相談にのってもらったんだよ」というママ友の言葉に背中を押され、相談に出かけることにしました!

▼関連記事はこちら

住宅ローン相談なら「ミライ・エ」♪返済プランをプロの目でチェック!

そんなわけで、広島市中区にある「ミライ・エ」にやってきた私。

出迎えてくださったのは、FPの篠原秀樹さんです。篠原さんは、有名ハウスメーカーに勤務された経歴を持つ、住宅購入相談のプロフェッショナル!早速、相談にのっていただきました。

そもそも住宅ローンってどんな種類があるの?

pikabu編集部(以下pikabu):篠原さん、今日はよろしくお願いします!

早速ですが、わが家の状況はこんな感じです。

pikabu家のデータ

|

世帯年収 |

600万円 (貯金300万円) |

|

家族構成 |

夫(33歳会社員。広島市内勤務。転勤予定なし)、妻(30歳在宅ライター)、長男(4歳幼稚園児)、長女(0歳6ヶ月) |

|

現在の住まい |

広島市内の賃貸マンション(3LDK)、家賃10万円/月 |

|

購入予定の住まい |

新築一戸建て、総額4,000万円 |

|

検討中の住宅ローン |

フラット35(全期間金利固定型) |

篠原さん:ざっと見たところ、特に大きな問題はないと思いますよ。

住宅ローンには、大きく3種類に分けられるんです。

|

|

特徴 |

メリット |

デメリット |

|

①金利全期間固定型 ※代表的なのは「フラット35」 |

最初の金利が返済まで続く。 |

返済額がずっと同じなので返済プランが立てやすい。 |

ほかのタイプより金利が高い。 |

|

②金利固定期間選択型 |

一定の期間(3年、5年、10年など)だけ金利を固定。 |

固定期間中は返済額を抑えられる。 |

固定期間終了後に金利が上昇するリスクがある。 |

|

③金利変動型 |

半年ごとに金利を見直す。 |

低金利の時は返済額を抑えられる。 |

金利が上昇すると返済が苦しくなるリスクがある。 |

①の金利全期間固定型の住宅ローンは、pikabuさんのような小さいお子さんのいるご家庭や、専業主婦のいらっしゃるご家庭にとってメリットが大きいんです。返済総額が決まっているので返済プランを立てやすいですし、将来金利が上がっても安心ですから。

デメリットとしては、金利が変動型の住宅ローン(0.5~0.8%)よりも高い(1~1.5%)ことですね。

pikabu:では、③の金利変動型の住宅ローンは、どんな家庭に向いているんですか?

篠原さん:変動型は金利が低いことが最大のメリットなので、教育費など支出が多い期間に返済額を抑えたい場合におすすめです。それ以降は、繰り上げ返済で早めに完済する予定のご家庭も多いですね。ただ、将来金利が変動するリスクはありますから、その点は注意が必要です。

住宅ローンは他にも、3年や5年など一定期間、金利を固定できるタイプ(②)もあります。どれが最適かはご家庭ごとに違うので、ぜひ専門家にご相談ください。

「無理のない返済額」ってどれくらい?

pikabu:住宅ローンの返済が、ちゃんとできるのか不安です…。

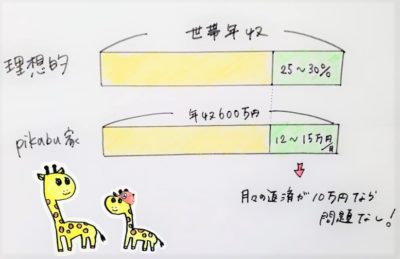

篠原さん:一般的に、住宅ローンの返済負担額は、世帯年収の25~30%までが理想的だと言われています。pikabuさんの場合(年収600万円)だと、年間返済額が約150~180万円、月々だと12~15万円くらいまでです。

この物件(4,000万円)だと、月々の返済額は10万円ほどなので、許容範囲内ですよ(※頭金200万円、借り入れ3,800万円、金利1%、35年返済の場合)。

pikabu:よかった!今の家賃(月10万円)くらいなら、なんとかなりそうです。

「ライフプラン」を作って、返済プランをシミュレーションしよう!

篠原さん:マイホーム購入のため、家計を見直すご家庭は多いです。でも、支出を切り詰めるだけでなく、その分稼ぐという方法もあるんですよ。

pikabu:私が在宅ライターの仕事を増やして、収入をアップする方法もありますよね!

篠原さん:ほかにも、iDeCoやNISAなどで資産運用をしたり、入っている保険を見直したりする方法もありますよ。住宅ローンを借りる前に、ぜひそうしたライフプランを立てて、いろんなケースをシミュレーションしましょう。返済に無理がないかどうかだけでなく、「こうしたらもっと返済が楽になる」という方法もわかりますよ。

pikabu:先行きが漠然としていると不安になりますよね。しっかりライフプランを立ててみます!

こちらの記事もチェック!

がんになったら残りのローンがゼロに!?ユニークな住宅ローンも登場!

がん保険つき住宅ローンも!自分にあった商品を選ぼう♪

pikabu:それにしても住宅ローンって、たくさん種類がありますよね。

篠原さん:最近は、ネット限定販売の住宅ローンもありますし、新しい商品が次々登場しています。中には「まとまった手数料を前払いすると、金利が安くなる住宅ローン」とか「がん保険つき住宅ローン」なんていうのもありますよ。

pikabu:がんになったらローンがなくなるってことですか?それは安心ですね!

でも、自分で比較しながら探すのは大変そう。やっぱりハウスメーカー提携の銀行にしておこうかな…。

篠原さん:そういう時こそ、FPを頼ってください!ご家庭のライフプランを元に、おすすめの商品を比較しながらアドバイスできますよ。

pikabu:自分に合った住宅ローン選びをサポートしてもらえるんですね。それは、心強いです!

借り換えで返済額が減るかも?住宅ローンの借りっぱなしはNG!

pikabu:ところで「固定金利ローンは借りっぱなしで大丈夫です」と聞きますが、本当でしょうか?

篠原さん:いいえ、住宅ローンはどんな種類であっても見直しが必要だと思います。時間がたてば、ライフスタイルもライフプランも変わりますから。

住宅ローンは、借り換えで返済額を減らせる場合もあります。ミライ・エでは返済シミュレーションを作って、いろんなケースを比較できますよ。ぜひ相談してください!

pikabu:住宅ローンは借りる前も、借りた後も、返済シミュレーションが大切なんですね。

やっぱりプロに相談してよかったです。今日はありがとうございました!

【pikabu限定特典】住宅ローン相談【無料】

ミライ・エでは、「住宅ローン選びで迷っている」「返済プランを見直したい」など、住宅ローン相談を随時受け付け中。予約時に「pikabuを見た」と伝えると、相談料が無料になります!

※別途ライフプラン作成料金が必要です。

相談・予約はミライ・エ公式LINEで!

ミライ・エでは、電話(082-225-8900)のほか、LINE公式アカウントからも気軽に相談・予約ができますよ♡

「友だち」追加は、こちらから!

なお、回答に時間がかかる相談内容の場合や、営業時間(月〜金、9:00〜18:00)以外の問い合せについては、回答が翌日以降になる場合があります。

住宅ローン相談なら「ミライ・エ」!一人一人に合った住宅ローン選びをサポート。

マイホームは、大きな買い物。この先ちゃんと住宅ローンが返済できるのか、私のように不安になる人も多いですよね。そんな時はFPさんと一緒にライフプランを作って、シミュレーションしてみましょう!きっとモヤモヤした不安が、スッキリ解消できますよ♪

株式会社ミライ・エ 広島支店

|

所在地 |

広島市中区橋本町9-7ビル博丈5階 |

|

電話番号 |

082-225-8900 |

|

営業時間 |

9:00~18:00 |

|

定休日 |

不定休 |

|

公式サイト |

担当ライター